RAPPORT DE MARCHÉ DE LA VANILLE – MAI 2023

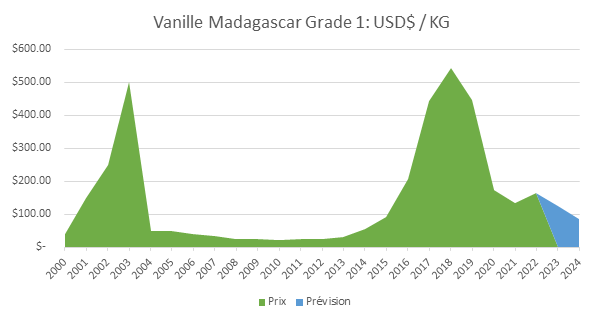

Le marché mondial de la vanille traverse une phase extraordinaire de baisse des prix et de surabondance dans toutes les principales régions productrices. Bien que les circonstances soient quelque peu différentes, la situation est très similaire à celle de 2004, lorsque les prix de la vanille ont chuté de 90 %, passant d’environ 500,00 $/kg à environ 50,00 $/kg en l’espace de 12 mois, pour ensuite baisser lentement au cours des années suivantes et atteindre des niveaux inférieurs à 20,00 $/kg en 2010 (prix indiqués pour les gousses de vanille de qualité G1 de Madagascar). Les cycles de boom et de krach sont typiques d’une matière première telle que la vanille et dépendent strictement de l’offre et de la demande. Cependant, comme cela sera expliqué plus tard, des facteurs inattendus tels que l’intervention gouvernementale, les événements climatiques extrêmes et la spéculation intense peuvent considérablement changer l’équation.

Le rapport suivant exposera (du point de vue d’Aust & Hachmann Canada) ce qui se passe dans le commerce mondial de la vanille et comment le marché en est arrivé à la situation actuelle, ainsi que les perspectives à court et moyen terme.

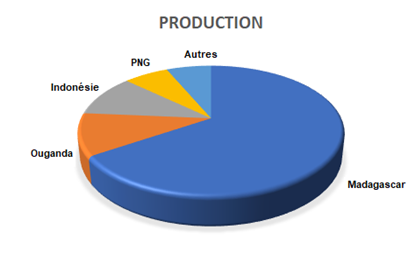

Autres régions de culture de la vanille

Par le passé, A&H (Canada) a évalué chaque région de culture de vanille séparément, mais comme en témoigne cette crise de la vanille la plus récente, aucune autre origine ne peut rivaliser avec Madagascar en termes de domination du marché. Aujourd’hui, même si nous combinons la production totale estimée des trois autres principales régions de culture de la vanille (Ouganda, Indonésie et Papouasie-Nouvelle-Guinée), cela ne représenterait même pas la moitié de la production actuelle de Madagascar. Jusqu’à présent, la réalité du marché a été telle que peu importe ce qui se passe dans ces trois principales régions productrices, cela a peu d’impact sur la direction du commerce mondial de la vanille.

Ouganda

La production de vanille a considérablement augmenté en Ouganda au cours des trois dernières années et pourrait dépasser 300 tonnes en 2023. La qualité s’est également considérablement améliorée, et le grade d’extraction supérieur de vanille en provenance de l’Ouganda dépasse facilement les grades équivalents de Madagascar en termes de teneur en vanilline et de profil aromatique. Au début de l’année 2022, lorsque le gouvernement de Madagascar a renforcé l’application de la politique du prix minimum, de nombreux observateurs de l’industrie s’attendaient à ce que les acheteurs de vanille se tournent vers l’Ouganda, une hypothèse logique étant donné son excellente qualité et ses prix nettement inférieurs.

Jusqu’à présent, la réaction des acheteurs a été tiède, pour ne pas dire inexistante, et un surplus croissant pèse lourdement sur le marché de la vanille ougandaise. Tout acheteur de vanille expérimenté sait parfaitement que la seule façon de mettre fin à la domination de Madagascar sur le commerce mondial de la vanille est de créer un équilibre concurrentiel entre Madagascar et d’autres régions productrices de vanille.

L’Ouganda est le mieux placé pour fournir ce qui est probablement la vanille botaniquement la plus similaire à celle de Madagascar. De plus, la production de vanille en Ouganda a atteint un niveau qui, s’il est soutenu, pourrait bientôt dépasser les 500 tonnes. Cela représenterait environ 20% de la production mondiale. Malheureusement, l’industrie des arômes, pour la plupart, continue de soutenir de manière quelque peu incompréhensible la vanille de Madagascar, quelle que soit la situation, ce qui permet à Madagascar de dominer le commerce mondial de la vanille. Des raisons telles que la reconnaissance de marque, l’inconvénient des changements d’étiquettes et de formulation semblent contre-productives. Nous pensons que si les prix de la vanille baissent aux niveaux observés entre 2006 et 2011, les cultivateurs de vanille ougandais abandonneront leurs plantations et la production chutera de manière spectaculaire. La même chose peut être dite de la production de vanille en Tanzanie voisine, qui en est à ses débuts. Si ces deux résultats se produisent, cela ne fera qu’assurer la domination de Madagascar pendant de nombreuses années à venir.

L’Indonésie et la Papouasie-Nouvelle-Guinée

Les productions de vanille de l’Indonésie et de la Papouasie-Nouvelle-Guinée sont également destinées à souffrir dans les années à venir. Si les prix de la vanille passent en dessous de 50,00 $/kg, ce qui est une possibilité très réelle à l’heure actuelle, il deviendra moins rentable économiquement d’acheminer la vanille de PNG pour la transformer et l’exporter depuis l’Indonésie. Nous pensons que la production combinée des deux origines (en hausse ces dernières années) pourrait facilement dépasser les 500 tonnes en 2023. D’après notre expérience, A&H (Canada) s’attend à ce que certains exportateurs indonésiens de vanille stockent leurs stocks invendus et attendent la fin de la période de baisse, se concentrant sur d’autres produits tels que les clous de girofle ou la cannelle. Certains exportateurs indonésiens ont conservé leurs stocks pendant près d’une décennie après la dernière crise, car ils sont financièrement beaucoup mieux équipés pour gérer les stocks par rapport à leurs homologues en PNG ou en Ouganda.Si les négociants indonésiens se retirent de la Papouasie-Nouvelle-Guinée, la situation sur le terrain pourrait devenir désastreuse en ce qui concerne la vanille. Cependant, si la dernière crise est un indicateur, les exportateurs de PNG suivront le marché quel que soit le prix. Lors de la crise précédente, le marché a vu la vanille de cette origine passer en dessous de 10,00 $/kg, un niveau clairement insoutenable à long terme.

Madagascar

Les premières années après que les prix de la vanille aient atteint un pic de plus de 600,00 $/kg, il y a environ 6 ans, ont été marquées par un déclin lent et régulier. Initialement, cela était dû à une combinaison de facteurs, à savoir un prix insoutenablement élevé, une mauvaise qualité et une demande en chute libre, tout comme cela a été observé en 2004-2005, après que les prix aient dépassé les 500,00 $/kg. En 2020, lorsque la COVID a pris le contrôle du monde, il y a eu une reprise de la demande de vanille industrielle avec l’essor des activités de vente au détail dans les épiceries. Cela a temporairement freiné la baisse des prix. De 2020 à la première moitié de 2022, les prix de la vanille étaient stables et les exportations de toutes les origines étaient très fortes. La production de vanille de plus en plus abondante (principalement en raison de nouvelles plantations) présageait une érosion des prix à venir. Pendant ce temps, la hausse temporaire de la demande et des prix de la vanille a attiré l’attention du gouvernement. Les règles et réglementations du secteur, telles que l’ouverture des périodes de récolte, la clôture des périodes d’exportation et les obligations de rapatriement, ont été appliquées de manière beaucoup plus rigide. De plus, la délivrance des licences d’exportation est devenue hautement politisée et n’était accordée que lorsque les obligations fiscales des exportateurs, aussi douteuses soient-elles, étaient réglées.

C’est au début de l’année 2020 que l’idée d’un prix d’exportation minimum fixe a fait son chemin dans le secteur de la vanille. Le gouvernement a fixé un prix minimum initial à 350,00 $/kg, qui était si éloigné du prix réel de la vanille sur le terrain qu’il était pratiquement ignoré par tous les exportateurs. Fin 2020, le gouvernement a révisé le prix d’exportation minimum à 250,00 $/kg et a insisté pour que les exportateurs rapatrient cette somme par kilogramme de vanille exportée dans la monnaie locale dans les 90 jours suivant l’exportation, malgré le fait que cela dépassait de plus de 100,00 $/kg le prix du marché réel sur le terrain. Dans l’ensemble, les exportateurs se sont conformés, non pas en obligeant leurs clients à payer des prix artificiellement élevés (ce que les acheteurs n’auraient pas accepté), mais en trouvant des dollars américains à l’étranger pour combler l’écart entre leur prix de vente et le prix minimum de 250,00 $/kg afin de respecter leurs obligations de rapatriement. Cela a ajouté des coûts, mais c’était réalisable pour la saison 2021/2022 et Madagascar a exporté plus de 3000 tonnes de vanille. Malheureusement, ce chiffre ne représentait pas une explosion soudaine de la demande, mais plutôt un présage de problèmes à venir sur le marché de la vanille.

Au début de l’année 2022, le gouvernement a décidé d’intensifier l’application de la politique de prix minimum et de rendre plus difficile pour les exportateurs de combler la différence entre le prix de vente et le prix d’exportation officiel simplement en achetant des dollars américains sur le marché ouvert, principalement auprès de cambistes à Maurice. Ils étaient convaincus que le marché pouvait et devait payer au moins 250,00 $/kg, puisqu’il y a seulement quelques années, il avait payé plus de 600,00 $/kg. Une logique très erronée selon nous.

Soudainement, les exportateurs ont été soumis à des vérifications fiscales utilisant le prix de 250,00 $/kg comme référence pour calculer leurs revenus d’exportation. Les prix de vente réels des exportateurs étaient en réalité beaucoup plus bas. Cela a entraîné de gros redressements fiscaux inattendus qui devaient être réglés avant toute exportation de vanille. De plus, un groupe spécial d’exportateurs appelé le Conseil National de la Vanille ou CNV a été formé. Les membres étaient ardemment favorables à la politique du prix fixe, et l’organisation a rapidement pris le contrôle de l’orientation de la politique de la vanille à Madagascar. Plusieurs réunions de haut niveau ont été organisées entre le CNV et les principaux acheteurs de vanille. La première et la plus célèbre a eu lieu le 4 juillet 2022 à l’ambassade de Madagascar à Paris. Les acheteurs ont été encouragés à signer un document qui les engageait à respecter le prix d’exportation minimum de 250,00 $/kg, à divulguer leurs fournisseurs locaux et à estimer la quantité de vanille qu’ils achèteraient au prix minimum fixé par le gouvernement. Le document était connu sous le nom d’AMI, et très étonnamment, de nombreuses entreprises internationales l’ont signé par peur d’être privées de leur approvisionnement en vanille de Madagascar. Selon l’opinion de A&H (Canada), il est très peu probable qu’il y ait eu une véritable intention de la part des signataires d’acheter au prix minimum de 250,00 $/kg.

À ce stade, quelques mois seulement avant l’ouverture de la campagne 2022/2023, on peut comprendre pourquoi le gouvernement pensait que ses plans allaient réussir. Selon leurs chiffres, ils avaient obtenu des engagements d’achat de plus de 5000 tonnes de vanille au prix officiel de 250,00 $/kg. De plus, ils venaient de terminer une saison où plus de 3000 tonnes de vanille avaient été exportées, ce qui les a fait croire que la demande de vanille de Madagascar augmentait de manière spectaculaire. Malheureusement, nous pensons que la situation réelle sur le marché de la vanille a été mal interprétée, ce qui a entraîné plusieurs décisions qui ont finalement aggravé les choses. Nous croyons que Madagascar a exporté plus de 3000 tonnes de vanille lors de la récolte 2021/2022, mais cela n’était pas dû à une explosion de la demande. Il s’agissait principalement des acheteurs qui couvraient leurs besoins et se protégeaient jusqu’en 2023, craignant que la politique de prix minimum rigide puisse en effet réussir, du moins à court terme.

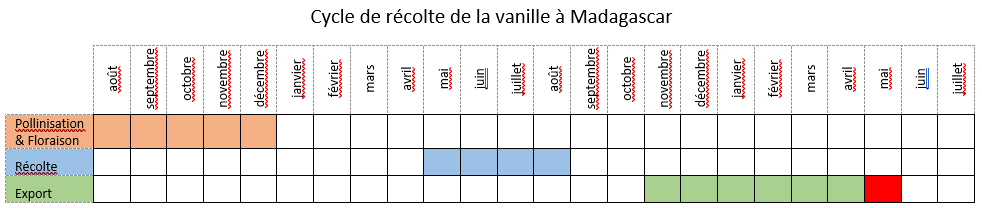

En conséquence, des positions à long terme sur la vanille ont été solidifiées. Cela est devenu évident dès le début de la saison 2022/2023, lorsque la demande était pratiquement inexistante. Cela a semblé effrayer le CNV et ceux qui soutenaient la politique du prix minimum. L’ouverture de la saison d’exportation a alors été retardée du 15 septembre au 15 novembre 2022, dans le but de créer une tension sur le marché, nous présumons. Cependant, l’effet a été limité au mieux. Aujourd’hui, près de 6 mois après le début de la campagne 2022/2023, nous ne pensons pas que Madagascar ait exporté même un tiers de la récolte de vanille 2022/2023, estimée à plus de 2200 tonnes. La prochaine récolte 2023/2024 est également estimée comme étant très importante. Cela s’ajoute à un inventaire reporté de la récolte 2021/2022 estimé entre 750 et 1000 tonnes. Cela crée un marché de la vanille extrêmement sur-approvisionné à l’avenir.

Les dates de clôture de la saison de vanille 2022/2023 à Madagascar n’ont pas encore été officialisées. Les prix ont chuté de manière spectaculaire ces derniers mois, car il est devenu évident que la demande ne se rétablissait pas comme prévu et que 2023 produirait une autre récolte importante, probablement de plus de 2000 tonnes. Comme toujours, des rumeurs circulent selon lesquelles le CNV est prêt à prendre des mesures supplémentaires et de nouvelles restrictions seront bientôt annoncées. Peut-être que le CNV devrait se concentrer sur les vanilles de qualité inférieure qui constituent la majeure partie des stocks invendus. C’est là que nous constatons la plus forte érosion des prix. Selon nous, une interdiction temporaire d’exporter des cuts ou des gousses de qualité G3 de Madagascar contribuerait grandement à stabiliser le marché et pourrait peut-être éviter un effondrement total qui semble aujourd’hui inévitable. Il est intéressant de noter que la dernière fois que Madagascar a eu une politique de prix fixe avec un prix d’exportation fixé à 74,00 $/kg, l’exportation de qualités inférieures, telles que les cuts et les gousses courtes, n’était pas autorisée. Les gousses de vanille de qualité inférieure étaient stockées dans des entrepôts contrôlés par le gouvernement et, dans certains cas, même détruites.

Conclusion

Selon nous, il était extrêmement irréaliste de penser qu’une politique de prix minimum, presque le double du prix réel sur le marché, aurait la moindre chance d’être mise en œuvre avec succès face à une production mondiale de vanille aussi massive. De plus, il était naïf de penser que les entreprises mondiales de saveurs accepteraient un prix qui n’avait aucune base sur le marché et qui aurait peu de bénéfices pour les agriculteurs de vanille ou leurs communautés, malgré les efforts du CNV pour promouvoir la politique en ce sens. Les 3000 tonnes exportées lors de la saison précédente étaient un signal clair que de nombreux acheteurs ne prenaient aucun risque avec la récolte de vanille de 2022.

Pourquoi autant d’entreprises internationales ont-elles adhéré à cette politique impossible alors que nous ne croyons pas qu’il y avait une intention de payer 250,00 $/kg, reste quelque peu un mystère. Selon nous, cela a empiré une situation déjà mauvaise en donnant l’impression fausse que la politique du prix fixe était soutenue par l’industrie de la vanille, ce qui n’était en grande partie pas le cas. Nous pensons que la sous-estimation de la production mondiale de vanille, ainsi que la nature de l’industrie des saveurs, ont conduit à des décisions politiques erronées concernant la vanille.

Bien que nous préférions un marché de la vanille libre et ouvert, si le prix doit être fixé, nous pensons qu’il devrait être fait en tenant sérieusement compte du prix réel du marché, non seulement à Madagascar mais aussi dans d’autres régions productrices de vanille. Nous pensons qu’il est beaucoup plus important de protéger les prix de la vanille pour éviter qu’ils ne chutent à des niveaux insoutenables comme nous l’avons vu de 2005 à 2011, plutôt que de chercher à maintenir artificiellement des prix élevés. La vanille, bien qu’elle soit un composant d’arômes essentiel, n’est pas une matière première qui peut être régulée aussi simplement. Elle peut facilement être remplacée, compte tenu de l’application très laxiste des réglementations sur les arômes et de la disponibilité facile de substituts d’arôme de vanille naturelle et synthétique.

La situation sur le marché mondial de la vanille est critique alors que les stocks invendus de vanille stagnent dans des entrepôts tant à l’origine qu’en Europe et en Amérique du Nord. Les acheteurs, pour la plupart, restent en retrait, attendant vraisemblablement que la situation se stabilise. Nous avons déjà constaté une baisse de 30 à 50 % du prix, selon la qualité, depuis le début de la campagne 22/23. La combinaison d’un inventaire excessif et d’une forte production représente un défi important. Les prix pourraient atteindre de nouveaux bas, tout comme ils ont atteint de nouveaux sommets au sommet du cycle. Pour mettre cela en perspective, les prix sont tombés bien en dessous de 20,00 $/kg la dernière fois que le marché a été confronté à ce type de défis.

Nous pensons que de nombreuses entreprises sur le terrain dans la région de production de vanille à Madagascar et dans d’autres origines ne survivront pas à la crise actuelle. Aujourd’hui, le prix prévu de la vanille verte pour la prochaine récolte à Madagascar est à peine au-dessus de 1,25 $/kg. Cela se traduit par un prix potentiel de 20,00 $/kg de vanille, un prix qui ne convient à personne. Le gouvernement malgache insiste pour fixer le prix minimum de la vanille verte de la récolte 2022/2023 à 75 000 Ariary, soit environ 18,00 $/kg. Mais cela n’est pas réaliste selon nous, car il n’y a absolument aucun moyen, du moins actuellement, de contrôler ou de réglementer le prix payé aux agriculteurs pour la vanille verte à Madagascar. Ironiquement, ce qui pourrait sauver le marché des prix horriblement bas sont les spéculateurs professionnels, comme ce fut le cas lors du cycle précédent lorsque les prix sont tombés en dessous de 20,00 $/kg.

Des milliers de tonnes de vanille ont été achetées et stockées dans des entrepôts en Europe et aux États-Unis de 2006 à 2012, principalement des gousses de première qualité destinées à l’extraction. Ces gousses peuvent être conservées pendant de nombreuses années lorsqu’on sélectionne les qualités appropriées, qu’elles sont entreposées correctement et emballées pour le long terme. En fait, l’un des plus grands négociants en vanille aujourd’hui a commencé sur une base spéculative après le dernier effondrement des prix, en prenant une position très importante sur la vanille destinée à l’extraction. Par la suite, ils ont décidé de rester sur le marché après sa reprise et sont devenus l’un des plus grands négociants mondiaux en vanille. D’autres ont également bien réussi avec leurs positions, mais ont dû attendre de nombreuses années avant que leurs positions ne deviennent rentables. Il y a des spéculateurs de matières premières partout dans le monde à la recherche de la prochaine opportunité. Nous ne doutons pas qu’une nouvelle vague sera attirée par la vanille très bon marché lorsque les prix approcheront le fond. La seule question est de savoir à quel niveau les prix devront chuter avant que la demande ne dépasse à nouveau l’offre. Quoi qu’il en soit, sauf en cas de catastrophe imprévue, nous pensons que le commerce mondial de la vanille entre dans une période prolongée de bas prix et de surproduction. Une route longue et chaotique nous attend.

Aust & Hachmann (Canada) Ltd

Les rapports de marché que nous publions sont strictement basés sur nos opinions et observations. Nous avons commis notre part d’erreurs au fil des ans, mais dans l’ensemble, nous pensons avoir présenté un portrait raisonnablement précis du marché mondial de la vanille de manière très générale. Les rapports remontent presque 20 ans et sont tous disponibles sur notre site Web: https://www.austhachcanada.com/reports/

Recent Comments